1. Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân là khoản thuế được tính theo mức thu nhập hàng năm của bạn, theo các mốc được quy định trước. Phạm vi mức thu nhập chịu thuế của người nước ngoài làm việc tại Nhật Bản phụ thuộc vào hình thức cư trú tại Nhật. Có 2 hình thức cư trú:

- Người không cư trú: Là người nước ngoài sinh sống tại Nhật dưới 1 năm tới thời điểm hiện tại.

- Người cư trú: Là người nước ngoài có đăng ký “địa chỉ” và sinh sống trên 1 năm tại Nhật Bản tính đến thời điểm hiện tại.

Người cư trú được chia thành hai nhóm nhỏ là “thường trú” và “vĩnh trú”. Những người đã có quốc tịch Nhật Bản hoặc là người đã sống tại Nhật trên 5 năm (trong 10 năm gần nhất tính từ thời điểm hiện tại) và mong muốn được định cư lâu dài. Nhóm “thường trú” thì không có các đặc điểm của nhóm “vĩnh trú”.

2. Các loại thu nhập có tính thuế

- Người vĩnh trú: Thu nhập tại Nhật Bản, thu nhập ở nước ngoài, và thu nhập được trả từ nước ngoài nhưng nhận tại Nhật Bản.

- Người thường trú: thu nhập trong nước và thu nhập được trả từ nước ngoài nhưng nhận tại Nhật Bản.

- Người không cư trú: thu nhập trong nước.

Một cách dễ nhớ: hình thức lưu trú càng lâu, mức thuế thu nhập cá nhân phải đóng càng cao.

3. Cách tính thuế thu nhập

- Bước 1: Tổng thu nhập NĂM – các khoản giảm trừ = thu nhập kiếm được.

- Bước 2: Thu nhập kiếm được – các khoản giảm trừ từ thu nhập kiếm được = thu nhập chịu thuế.

- Bước 3: Thu nhập chịu thuế x thuế suất = thuế thu nhập.

- Bước 4: Thuế thu nhập – các khoản giảm trừ từ thuế thu nhập = thuế thu nhập phải đóng.

4. Mức thuế thu nhập cá nhân

| Thu nhập chịu thuế | Mức thuế | Số tiền khấu trừ |

|---|---|---|

| Dưới 1,950,000 Yên (195 Man) | 0 Yên | |

| Từ 1,950,000 – 3,300,000 Yên (195 Man – 330 Man) | 10% | 97,500 Yên |

| Từ 3,300,000 – 6,950,000 Yên (330 Man – 695 Man) | 20% | 427,500 Yên |

| Từ 6,950,000 – 9,000,000 Yên (695 Man – 900 Man) | 23% | 636,000 Yên |

| Từ 9,000,000 – 18,000,000 Yên (900 Man – 1,800 Man) | 33% | 1,536,000 Yên |

| Từ 18,000,000 – 40,000,000 Yên (1,800 Man – 4,000 Man) | 40% | 2,796,000 Yên |

| Trên 40,000,000 Yên (4,000 Man) | 43% | 4,696,000 Yên |

5. Ví dụ tổng thu nhập chịu thuế

- Một người sinh sống và làm việc tại Tokyo, Nhật Bản từ 2018 và kết thúc hợp đồng lao động về Việt Nam vào 31/12/2020. Thời gian trên 1 năm và dưới 5 năm, nên trường hợp này áp dụng khung thuế thu nhập cá nhân thường trú.Bạn có thể tìm thấy thông tin các khoản thu nhập từ bảng lương hàng tháng, sau đó, trừ ra các khoản được giảm trừ (như giảm trừ người phụ thuộc) và các mức giảm trừ khác sẽ tính được TỔNG THU NHẬP PHẢI CHỊU THUẾ, rồi nhân với từng khung thuế được quy định bên trên. Tuy nhiên, các khoản giảm trừ được quy định khá phức tạp, nên bạn có thể chat với nhân viên tư vấn Hoàn Thuế – Nenkin ngay bên dưới.

| Năm 2018 | Năm 2019 | Năm 2020 | |

|---|---|---|---|

| Lương | 10,000,000 yên | 10,000,000 yên | 10,000,000 yên |

| Thưởng | 2,000,000 yên | 2,000,000 yên | 2,000,000 yên |

| Trợ cấp sinh hoạt phí | 1,000,000 yên | 1,000,000 yên | 1,000,000 yên |

| Trợ cấp nhà ở | 1,200,000 yên | 1,200,000 yên | 1,200,000 yên |

| Xe công ty | 600,000 yên | 600,000 yên | 600,000 yên |

| Trợ cấp đi lại | 2,000,000 yên | 0 | 0 |

| Công tác | 0 | 500,000 yên | 0 |

| Trợ cấp giáo dục | 300,000 yên | 300,000 yên | 300,000 yên |

| Thuế hoàn lại (thuế quốc gia) | 0 | 5,326,500 yên | 6,311,500 yên |

| Thuế hoàn lại (thị dân) | 0 | 1,426,500 yên | 1,951,700 yên |

| TỔNG THU NHẬP KIẾM ĐƯỢC | 17,100,000 yên | 22,353,000 yên | 23,363,200 yên |

| Thu nhập khác | 0 | 0 | 0 |

| Tổng thu nhập | 17,100,000 yên | 22,353,000 yên | 23,363,200 yên |

| Giảm trừ thu nhập việc làm | 2,200,000 yên | 2,200,000 yên | 2,200,000 yên |

| Giảm trừ khác | 760,000 yên | 760,000 yên | 760,000 yên |

| TỔNG THU NHẬP CHỊU THUẾ | 14,140,000 yên | 19,393,000 yên | 20,403,000 yên |

6. Các khoản giảm trừ từ thu nhập

Cơ quan thuế Nhật Bản có quy định rất rõ từng trường hợp được giảm trừ từ thu nhập. Tiêu biểu như: đóng góp cho Chính phủ Nhật Bản, giảm trừ đặc biệt cho vợ/chồng, giảm trừ cho người khuyết tật, và quan trọng nhất là giảm trừ cho người phụ thuộc.

Phần giảm trừ đối với người phụ thuộc cần có những lưu ý sau:

- Người phụ thuộc phải trên 16 tuổi. Thông thường, người phụ thuộc được đăng ký là vợ/chồng hoặc bố/mẹ.

- Người phụ thuộc phải có quên hệ ruột thịt (có tên trong sổ hộ khẩu cùng với bạn) và có thu nhập dưới 103 man/năm.

- Nếu người phụ thuộc trên 65 tuổi thì số tiền được khấu trừ, không bị tính thuế, đến 48 man. Thông thường chỉ được khấu trừ 30 man/người phụ thuộc.

7. Cách nộp thuế thu nhập cá nhân tại Nhật

Khi thu nhập của bạn là tiền lương, số tiền thuế thu nhập sẽ được tính và khấu trừ từ tiền lương hàng tháng (hay còn gọi là khấu trừ tại nguồn). Ngoài ra, người cư trú phải nộp cho người sử dụng lao động (công ty bạn đang làm việc) “tờ khai giảm trừ gia cảnh dành cho người có thu nhập chịu thuế từ tiền lương (khi thay đổi công việc)” cho đến ngày nhận lương đầu tiên trong năm. Nhờ có hệ thống thuế thu tại nguồn mà phần lớn người dân sinh sống và làm việc tại Nhật không cần phải tự khai nộp thuế thu nhập cá nhân của mình.

Các trường hợp tự khai nộp thuế thu nhập cá nhân:

- Người đó rời Nhật Bản trước thời điểm kết thúc tính thuế của năm.

- Khi công ty của người đó đang làm ở ngoài nước Nhật, không giữ lại thuế thu nhập của người lao động.

- Người đó làm cho hơn 1 công ty.

- Nếu thu nhập hàng năm của người đó là trên 20,000,000 yên.

- Nếu người đó có nguồn thu nhập ngoài lớn hơn 200,000 yên

Lưu ý: người không cư trú không thể nộp “tờ khai giảm trừ gia cảnh dành cho người có thu nhập chịu thuế từ tiền lương (khi thay đổi công việc)”.

8. Điều chỉnh thuế cuối năm

Điều chỉnh thuế thu nhập cá nhân tại Nhật 年末調整 – Smiles (smileswallet.com)

Người không cư trú không thuộc đối tượng được điều chỉnh thuế cuối năm.

Trường hợp người cư trú, khi bạn nhận lương cuối cùng của năm, phần chênh lệch giữa tổng số thuế thu nhập cả năm công ty đã đóng hàng tháng giúp bạn, và số thuế thu nhập thực tế phải nộp (số tiền thuế hàng năm) sẽ được quyết toán. Thủ tục này gọi là “điều chỉnh thuế cuối năm”.

Thông thường, công ty hay nghiệp đoàn sẽ giúp bạn làm điều chỉnh thuế thu nhập cá nhân vào cuối năm. Bạn sẽ nhận được Phiếu điều chỉnh thuế (年末調整) và chỉ cần điền đầy đủ thông tin.

Tuy nhiên, nếu bạn tự làm điều chỉnh thuế thì có thể sau khi tính được mức thuế thu nhập cá nhân thực tế phải đóng, bạn có thể làm 1 trong 2 cách sau để nhận Phiếu điều chỉnh thuế (年末調整).

- Truy cập website Cơ quan thuế NTA >> Tải bản kê khai thuế về tự điền vào Phiếu điều chỉnh thuế (年末調整).

- Đến Sở Thuế (税務署 – Zeimusho) hoặc UBND Quận / Thành phố (区役所、市役所 – Kuyakusho, Shiyakusho) nơi bạn sống để làm thủ tục. Thời điểm tốt nhất là vào tháng 2 hàng năm. Nhân viên thuế tư vấn rất tận tình và cụ thể nên bạn yên tâm nhé.

Bạn cũng có thể cập nhật các chính sách thuế mới được Chính phủ Nhật quy định tại website Sở thuế Nhật Bản. Lưu ý: việc hoàn thuế từ việc điều chỉnh thuế thu nhập cá nhân cuối năm chỉ áp dụng cho những bạn đã đi làm và có đóng thuế.

Xem thêm: Từ vựng tiếng Nhật khi làm hoàn thuế thu nhập cá nhân

9. Cách điều chỉnh thuế cuối năm

Các giấy tờ công ty sẽ phát cho Thực tập sinh gồm có:

- 給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)所得金額調整控除申告書: Tờ khai khấu trừ cơ bản cho người có thu nhập từ tiền lương / Tờ khai khấu trừ cho vợ/chồng, kiêm Tờ khai khấu trừ điều chỉnh mức thu nhập.

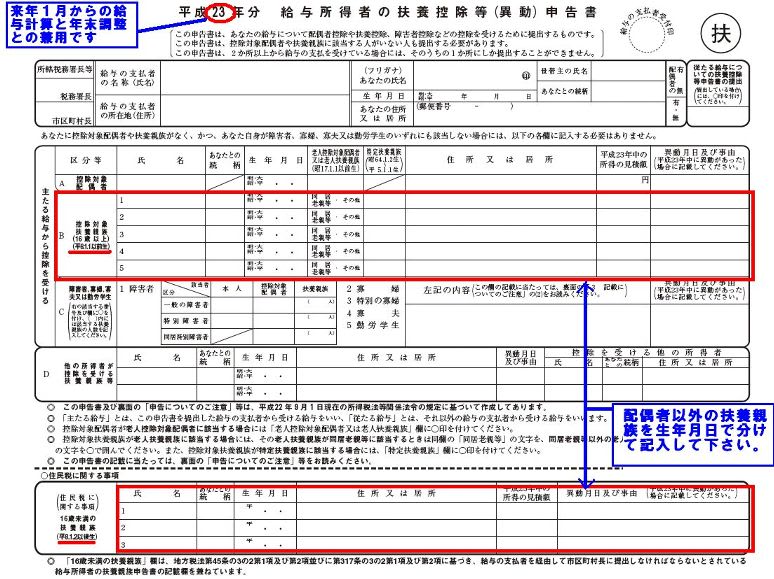

- 給与所得者の扶養控除等(異動)申告書: Tờ khai khấu trừ người mà bạn trợ cấp hàng tháng.

- 給与所得者の保険料控除申告書: Tờ khai khấu trừ phí bảo hiểm.

Đối với Tờ khai khấu trừ bảo hiểm, thường thì thực tập sinh không cần điền. Hoặc nếu bạn quan tâm có thể tìm hiểu tại website Sở thuế Nhật Bản về các chính sách Bảo hiểm được Chính phủ quy định khấu trừ thuế thu nhập cá nhân. Khi sang Nhật bạn nên thủ sẵn các loại giấy tờ như Sổ hộ khẩu (bản sao công chứng), giấy khai sinh (bản gốc) hoặc các loại giấy tờ bên trên để có thể linh hoạt sử dụng khi cần.

Để lại một phản hồi